Revista Capital.

En este artículo, la autora aborda las principales medidas fiscales y monetarias implementadas por el Gobierno para hacer frente al pandemia del Covid-19. Asimismo, sobre la base de las proyecciones del Marco Macroeconómico Multianual (MMM) 2021-2024 y estimaciones propias, analiza los impactos de la actual crisis económica sobre las finanzas públicas.

La pandemia ha generado una crisis económica mundial sincronizada y sin precedentes. En el caso del Perú, este año el producto bruto interno (PBI) registrará la mayor caída de los últimos 30 años y la capacidad de generación del empleo formal privado se verá seriamente afectada. Todo esto generará retrocesos importantes en los indicadores sociales, como la pobreza y el acceso a la educación, y aumentará fuertemente la desigualdad en los ingresos.

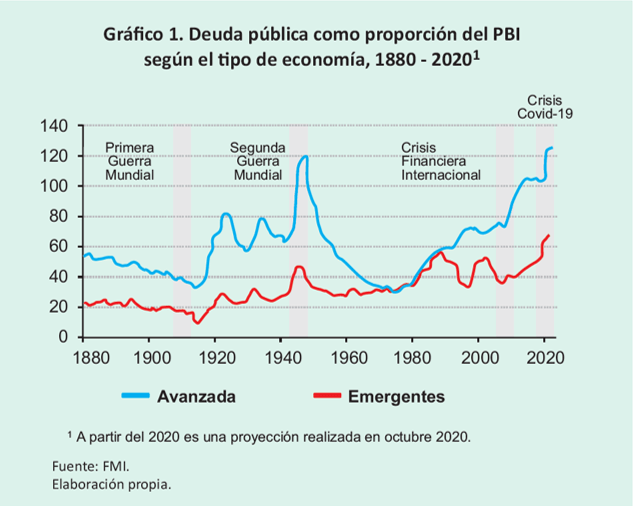

Con el objetivo de atender la emergencia sanitaria y aliviar el impacto de la crisis económica sobre las empresas y las familias, diversos países han implementado políticas fiscales y monetarias que, en magnitud, superan ampliamente a aquellas aplicadas frente a crisis anteriores. Según el último

Monitor Fiscal del Fondo Monetario Internacional (FMI), hasta setiembre las medidas fiscales anunciadas a nivel global ascendían a 12% del PBI

mundial, con lo que la deuda pública podría alcanzar en 2020 el 100% del PBI global (véase el gráfico 1).

Política fiscal y monetaria frente al Covid-19

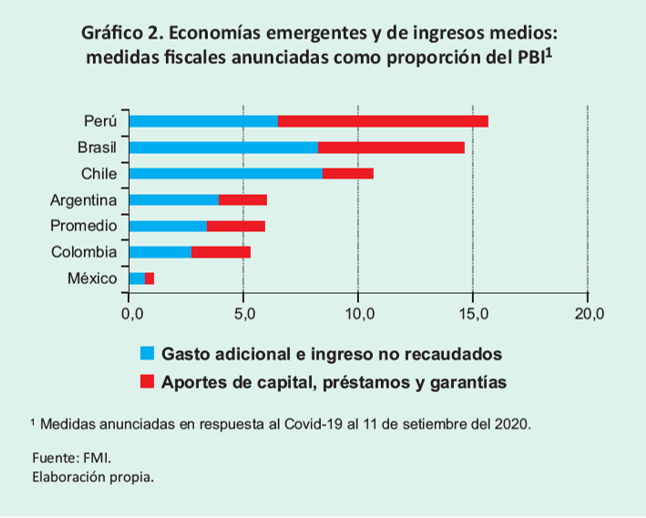

En el caso del Perú, también ha sido necesaria una respuesta de políticas monetaria y fiscal sin precedentes para contener el impacto de la crisis

generada por el Covid-19. De hecho, el FMI señala que el paquete de medidas anunciado por el gobierno peruano sería uno de los más altos entre las economías emergentes y casi triplicaría el promedio de este grupo de países, conforme se aprecia en el gráfico 2.

Por el lado monetario, el soporte del Banco Central de Reserva del Perú ha sido mucho mayor que el desplegado en la crisis financiera de 2008. En

marzo y abril de este año, el ente emisor no solo redujo su tasa de referencia drásticamente, sino que además inyectó liquidez a la economía a

través de Reactiva Perú (programa de crédito con garantía estatal equivalente al 8% del PBI) y otros instrumentos complementarios (e.g., repos y certificados de depósitos).

En tanto, por el lado de la política fiscal, el Gobierno peruano ha dispuesto un paquete de gasto público y de alivio tributario que en conjunto

equivalen a cerca del 6% del PBI para 2020. Esto, junto con la caída de la actividad económica y de los ingresos tributarios, elevará el déficit fiscal de 1.6% del PBI en 2019 a alrededor de 9% del PBI en 2020, según estimaciones de APOYO Consultoría.

Cabe destacar que el mayor déficit será financiado parcialmente mediante dos mecanismos. Primero, con ahorros públicos que se generaron como resultado del manejo responsable de las cuentas fiscales y de la estabilidad macroeconómica en los últimos 20 años. Segundo, con una nueva emisión de bonos soberanos. Este año se colocaron bonos por un equivalente a USD 3,000 millones a tasas históricamente bajas, en un contexto de abundante liquidez en los mercados internacionales y de amplia preferencia de los inversionistas por bonos peruanos. Como resultado, de acuerdo con nuestros cálculos, la deuda pública se incrementaría en casi 8 puntos porcentuales –de 26.7% del PBI en 2019 a 34.0% del PBI en 2020–.

En suma, el impacto y la respuesta fiscal frente al Covid-19 nos ha dejado, además de otras heridas secuelas en el frente fiscal: (i) un deterioro severo

de las cuentas públicas; y (ii) el agotamiento del espacio fiscal –la disponibilidad de recursos para llevar a cabo una política fiscal expansiva

anticíclica en el futuro–, esto último según el Reporte Técnico Nº 005-2020-CF/ST del Consejo Fiscal.

Cabe recordar que dada la necesidad de desplegar un paquete fiscal de gran escala y para evitar recortes presupuestarios que pudieran afectar la reactivación económica, el Gobierno decidió , mediante el Decreto Legislativo Nº 1457, suspender temporal y excepcionalmente la aplicación de las reglas fiscales para los años 2020 y 2021. En este contexto, el MMM 2021-2024 establece metas para el déficit fiscal con respecto al PBI (de 10.7% y 6.2%), que pueden ser factibles y que están en línea con las proyecciones de APOYO Consultoría para la senda del crecimiento del PBI, así como la

recuperación de los ingresos fiscales y del impulso público para estos dos años.

Finanzas públicas: situación y retos

A partir de 2021, uno de los mayores retos para el Perú será recuperar el espacio fiscal perdido. Esto va a requerir un proceso de consolidación, cuyo

principal objetivo será asegurar una posición sostenible para las finanzas públicas. Para ello, se deberá aplicar medidas económicas con el propósito de reducir el déficit fiscal y la acumulación de la deuda pública. Por lo tanto, en el mediano plazo esto va a suponer el retiro gradual del impulso público.

Todo esto, en principio, requiere que el nuevo Gobierno tenga la voluntad política para asegurar la credibilidad crediticia del país. Para ello, deberá tener la capacidad para limitar iniciativas populistas que puedan generar incrementos no deseados en el déficit fiscal (especialmente mediante gastos no flexibles o más rígidos). A su vez, deberá diseñar una política económica que permita atender las crecientes demandas ciudadanas por mejoras en atención en los servicios de salud, educación y protección social, y reducir la desigualdad que se verá exacerbada por la crisis económica.

En este sentido, el ejercicio de consolidación fiscal planteado por el Ministerio de Economía y Finanzas al 2030 resulta pertinente. Al respecto, uno de lo supuestos clave es que el nuevo Gobierno tenga como objetivo una reducción del déficit fiscal a partir de 2022. En conjunto con otros supuestos, este podría alcanzar el 1% del PBI en el 2026 (según el MMM 2021-2024). No obstante, existen algunos elementos que pueden hacer que este proceso de reducción del déficit sea un poco más gradual. Hay dos razones principales que podrían generar una recuperación más lenta de los

ingresos fiscales.

En primer lugar, el crecimiento económico esperado entre 2022 y 2024 podría ser menor que el proyectado por el MMM. En este período es

probable que el crecimiento de la economía peruana y sea más cercano al crecimiento del PBI potencial –capacidad productiva del país– precrisis (estimado en alrededor de 3%).

Según el FMI (en “Perspectivas de la economía mundial, de octubre 2020”) los cambios generados por el Covid-19 van a tener efectos permanentes sobre el potencial de la oferta en todas las economías del mundo en el mediano plazo, debido a que los eventos producidos durante la pandemia (i.e., una menor participación laboral, quiebras de empresas y los obstáculos a la reasignación) van a generar cambios estructurales importantes. Lo anterior será consecuencia de los ajustes necesarios a los nuevos modos de producción y distribución y la adaptación de los hogares a nuevas formas de consumo.

Incluso, el FMI advierte que en el caso de economías emergentes este impacto va a ser mayor, debido a que para este grupo de países se va a sumar la desaceleración estructural de la economía china, una vez que concluya el rebote de 2021, con lo que se debería esperar una senda más moderada de los precios de los metales industriales, principales productos de exportación del Perú. Asimismo, se puede esperar un bajo nivel de viajes internacionales, lo que afectará a las economías con mayor dependencia del turismo (que en el Perú empleaba antes de la pandemia a por lo menos 2.5 millones de personas).

En segundo lugar, el MMM anticipa un aumento de los ingresos fiscales para el período 2022-2024, lo que implicaría alcanzar una presión tributaria del Gobierno Central de 16.4%. Esto es consistente con: (i) una economía que crece por encima de su capacidad productiva; (ii) precios de exportaciones que se mantienen por encima del promedio de los últimos 15 años; (iii) la consolidación de medidas aprobadas durante 2018 y 2019; (iv) ganancias por acciones de fiscalización de la Sunat (aquellas que reducen la evasión y la elusión); y (v) un incremento adicional de los ingresos permanentes de 1.5% del PBI (que se enfocan principalmente en mejoras

administrativas, cruces de información, mayor digitalización y algunas relacionadas con la formalización de las micro y pequeñas empresas y

el racionamiento de las exoneraciones).

En un contexto en el que se esperan mayores demandas ciudadanas será difícil recortar gastos. Por lo tanto, el cumplimiento de la meta de déficit

debe lograrse principalmente mediante el aumento de la presión tributaria. No obstante, existe el riesgo de que algunas de las medidas señaladas en el numeral (v) no sean ejecutadas en su totalidad; aquellas relacionadas con una mayor fiscalización tributaria o aquellas, que apuntan a reducir la informalidad, son impopulares y en el pasado han sido detenidas o revertidas frente a protestas sociales.

El último Panorama Fiscal de APOYO Consultoría sugiere tres medidas que en conjunto podrían aumentar los ingresos permanentes en 1% a partir

de 2022 y que minimizarían el daño sobre el crecimiento económico: (i) el incremento del Impuesto General a las Ventas (IGV) en un punto porcentual; (ii) la modificación del impuesto a la renta (que sea más progresivo y que permita cruzar la información con el IGV); y (iii) la simplificación de los regímenes tributarios para las micro y pequeñas empresas (Mypes). Es importante señalar que todo esto supone que se dan mejoras relevantes en el control de la pandemia del Covid-19 durante el primer semestre de 2021.

A modo de conclusión

Las medidas fiscales sin precedentes para mitigar el impacto de la crisis e impulsar la fase de reactivación económica al año 2021 han sido y son necesarias, porque la elevada incertidumbre en torno al control del Covid-19 y la incertidumbre electoral van a restringir la recuperación de la inversión privada.

Como consecuencia, en el mediano plazo tendremos que emprender un esfuerzo significativo para restaurar el espacio fiscal. Para esto va a ser clave el perfil del nuevo Gobierno. A partir de 2022, este deberá retirar gradualmente el estímulo fiscal, pero sin desatender las demandas sociales que probablemente serán mayores en los siguientes años, y apuntalar el crecimiento potencial de la economía.

Para atacar ambos frentes, el nuevo Gobierno deberá principalmente: (i) adoptar medidas tributarias que pueden ser políticamente impopulares con alto costo político; y (ii) generar consensos que permitan emprender las reformas estructurales (en materia laboral, educativa y de protección social, pro competitivas, entre otras).

Además, dado el retiro del impulso público, deberá impulsar mejoras significativas en el entorno de negocios y acelerar mejoras en el mecanismo de asociaciones público-privadas para sostener la recuperación de la inversión privada. Para ello, tendrá que limitar medidas populistas con elevado riesgo regulatorio y parar iniciativas que hagan insostenibles nuestras finanzas públicas.

Sin duda, superar los desafíos que tenemos por delante –como el de superar la actual crisis y el de consolidar nuestras cuentas públicas– dependerá en principio de nosotros, pues somos responsables de la elección de nuestros próximos gobernantes.