In 2026, the Peruvian economy will grow by 3.2%, a pace similar to that of 2025, despite electoral risks

In the third quarter of 2025, the economy grew by 2.5%, a slower pace than that observed in the first months of the year.

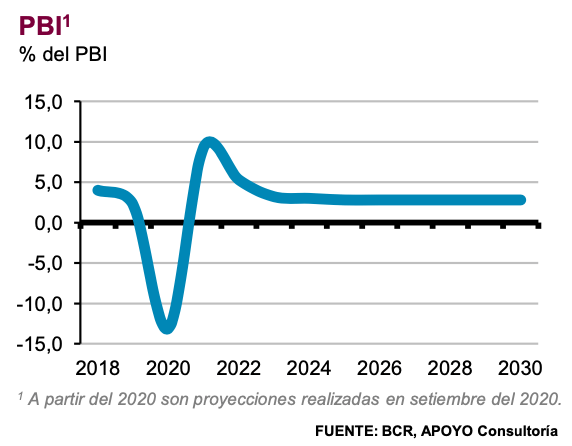

El COVID-19 ha generado un impacto enorme y generalizado en el crecimiento mundial; no sólo por las consecuencias directas de la crisis sanitaria, sino también por las medidas restrictivas que decretaron los gobiernos para frenar la expansión del virus (confinamiento y cierre de fronteras).

En contextos como este es necesaria una respuesta fiscal y monetaria agresiva para compensar el impacto de la crisis. Así, muchos países han implementado paquetes económicos ambiciosos. Por el lado fiscal, la política general ha consistido en otorgar facilidades tributarias y expandir el gasto público, financiado principalmente con mayor emisión de deuda. Mientras que, por el lado monetario, la gran mayoría de bancos centrales ha reducido su tasa de interés y ha inyectado liquidez a la economía. Como consecuencia, en todo el mundo, las brechas fiscales se amplían y la deuda pública alcanza niveles históricamente altos, incluso mayores a los observados durante la WWII. La contracción de la demanda y el aumento del desempleo permiten predecir que no habrá riesgo de inflación en el futuro cercano como consecuencia del incremento de la liquidez. Sin embargo, por el lado fiscal, el endeudamiento al que están recurriendo los gobiernos hace prever riesgos de crisis de deuda en varios países en el futuro cercano.

El Perú no ha sido la excepción. La respuesta que se requería era de una expansión monetaria y fiscal sin precedentes, y eso fue lo que se hizo. El BCR redujo su tasa de interés a casi 0% y expandió su hoja de balance inyectando liquidez a través del programa Reactiva Perú, teniendo como colateral créditos garantizados por el Gobierno. Por el lado fiscal, se tomaron medidas de gasto público y alivio tributario que han elevado el déficit fiscal a cerca de 10% del PBI este año. A diferencia de muchos países, el Perú pudo financiar parte de este déficit con los ahorros que se acumularon en 30 años de disciplina fiscal y también emitir deuda en muy buenas condiciones financieras debido a la solvencia fiscal que se tenía.

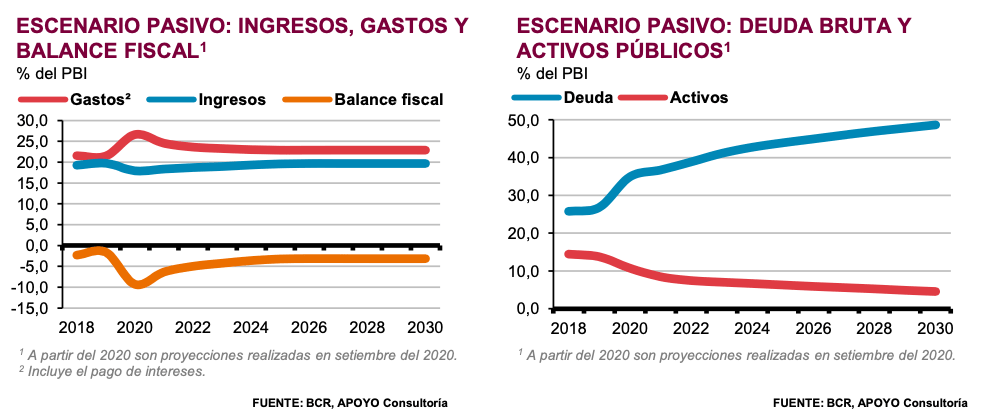

Así, el impacto de esta crisis sobre las cuentas públicas será severo y habremos utilizado todo el espacio fiscal que hemos construido durante los últimos años. Este año se acumularía un déficit mayor en S/50 mil millones respecto al del 2019, como consecuencia principalmente del desplome de los ingresos fiscales y el incremento del gasto público. Primero, se estima una caída de los ingresos fiscales de alrededor de S/30 mil millones (20% menos que el 2019) debido a las medidas de postergación de pago de tributos decretadas por el Gobierno, pero sobre todo por la enorme caída de la actividad económica y del empleo, como consecuencia de la aplicación de una de las cuarentenas más extensas y rígidas del mundo. Segundo, se estima un aumento del gasto público de alrededor de S/13 mil millones (8,5% más que el 2019) que se explicaría por un mayor gasto corriente de S/22 mil millones (3% del PBI), consecuencia principalmente de la serie de bonos que se ha repartido a la población. Esto compensaría la fuerte contracción de la inversión pública, que se estima en alrededor de S/8 mil millones.

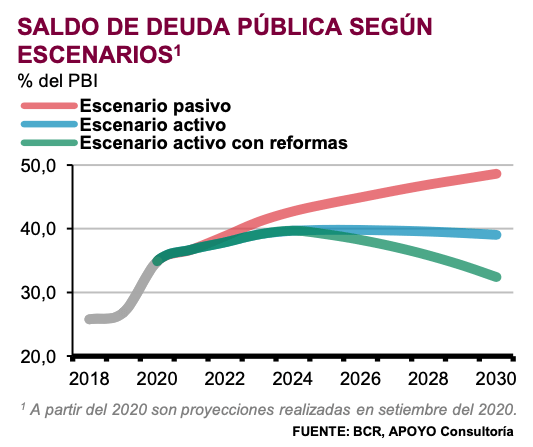

Como consecuencia, este año la deuda pública se incrementaría en casi 10 puntos porcentuales –de 26,5% del PBI en el 2019 a 35,0% del PBI en el 2020– y habríamos utilizado gran parte de los ahorros disponibles del Tesoro.

No obstante, la política fiscal expansiva tendría un impacto leve sobre la recuperación económica. Es conocido que los impactos multiplicadores de medidas expansivas de ingresos y gastos corrientes son bajos y más bien el de gasto de capital es alto. Más aún, la entrega de un segundo bono universal en octubre podría tener un bajo impacto sobre el consumo, debido a que hay un considerable número de personas que ya están trabajando y que probablemente lo ahorren por motivos precautorios.

La recuperación gradual de la economía y el retiro de medidas temporales permitirán una reducción del déficit de manera “automática” a partir del 2021, aunque no serán suficientes para recuperar la sostenibilidad fiscal. Así, en un escenario pasivo –sin medidas fiscales concretas–, el incremento de la deuda pública sería insostenible.

Por un lado, el ciclo económico no ayudará a impulsar los niveles de recaudación. Para los próximos 10 años se prevé un bajo ritmo de crecimiento económico mundial y por tanto precios de commodities estables. A nivel interno, este escenario no considera que se adopten reformas procrecimiento que permitan elevar la productividad, por lo que se espera un crecimiento económico promedio de mediano plazo de sólo 2,8%, que incluso considera un aumento de la productividad de 1% (por encima de lo observado durante los últimos años).

Por otro lado, las demandas ciudadanas por mejores servicios públicos seguirán generando fuertes presiones para elevar el gasto del Gobierno. Se asume que serían absorbidas reduciendo gasto superfluo, con lo que el gasto no financiero convergería en 10 años a 20,1% del PBI, el nivel que tuvo en el 2019. Asimismo, se considera que los futuros gobiernos no emprenderán gastos en megaobras de infraestructura, puesto que no existirían recursos para hacerlo o tendrían que hacerse vía asociaciones público-privadas.

También se prevé que no tomarán medidas tributarias para reducir el déficit fiscal. Así, solo se da un crecimiento de la recaudación por ajuste “automático” vía una mayor eficiencia de la administración tributaria, con lo cual se recuperan muy gradualmente los niveles de recaudación precrisis. Asimismo, tampoco se consideran pagos de garantías por Reactiva I y II.

El resultado es tremendamente preocupante. El ejercicio nos muestra que si no se hace nada, los resultados al 2030 serían los siguientes:

Estos resultados generarían severas consecuencias para el país. En un escenario como el descrito, los costos de financiamiento se incrementarían, el crecimiento económico sería aún menor, no tendríamos espacio fiscal para atender otra eventual crisis y el downgrade de la calificación soberana sería inminente.

Primero, la insostenibilidad de la deuda pública pondría en riesgo la confianza de los inversionistas en nuestra capacidad de pago, lo que implicaría un incremento de los costos de financiamiento para el país, tanto para el endeudamiento público como el privado. Esto redundaría en menores niveles de inversión, crecimiento y empleo.

Segundo, la falta de ahorros fiscales haría que el riesgo de rollover de la deuda aumente y, además, dejaría sin balas al fisco para atender una siguiente crisis. La situación actual ha evidenciado la importancia de tener activos líquidos disponibles gracias a la disciplina fiscal de los últimos 30 años.

Tercero, a diferencia de países desarrollados, el Perú no puede tener niveles de deuda muy altos por cuatro motivos:

Así, en un escenario como el descrito, el Perú dejaría de destacar en la región y se alejaría aún más de ser un país de alto crecimiento con solidez macroeconómica.

Para evitar caer en una dinámica de deterioro económico, de bajo crecimiento y vulnerabilidad macroeconómica se requerirán medidas económicas orientadas a tres frentes: aumentar la recaudación, minimizando el daño sobre el crecimiento; controlar el crecimiento del gasto, sin afectar la calidad de los servicios públicos; e incrementar la productividad para potenciar el crecimiento económico sostenible.

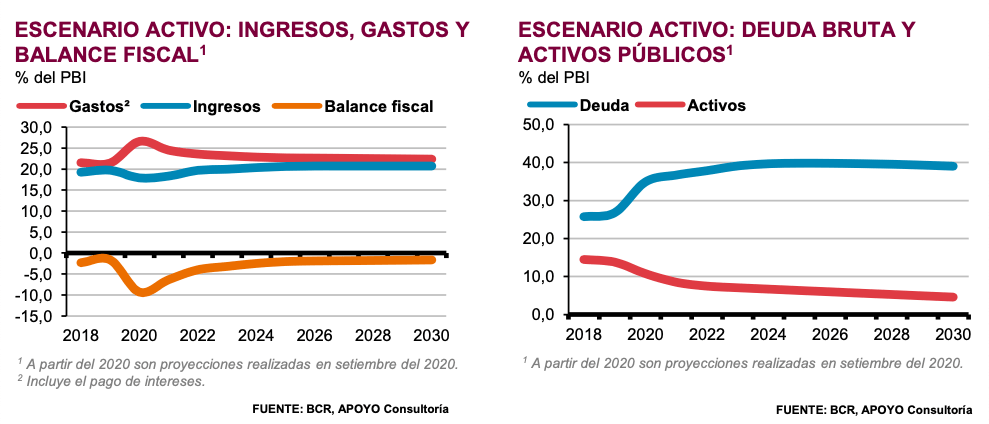

Evaluemos primero qué pasaría con el saldo de deuda externa si, a partir del 2022 –cuando la crisis por el COVID-19 ya se habría disipado–, el Gobierno de turno aplica un conjunto de medidas de política tributaria que recauden el equivalente a 1% del PBI. Con el mismo nivel de gasto y crecimiento del PBI que en el escenario pasivo, los resultados serían los siguientes:

Si bien estos resultados son muy alentadores y muestran que es posible lograr la sostenibilidad de la deuda y estabilizarla en 40%(1), todavía no nos asegurarían la recuperación de los ahorros fiscales, por lo que no habría capacidad de respuesta fiscal ante una nueva crisis y subsistiría el riesgo de rollover de la deuda pública.

En cuanto a las medidas tributarias, dentro de todo el abanico de posibilidades, hemos identificado tres medidas que en conjunto podrían incrementar los ingresos permanentes en 1% del PBI a partir del 2022, minimizando el impacto recesivo.

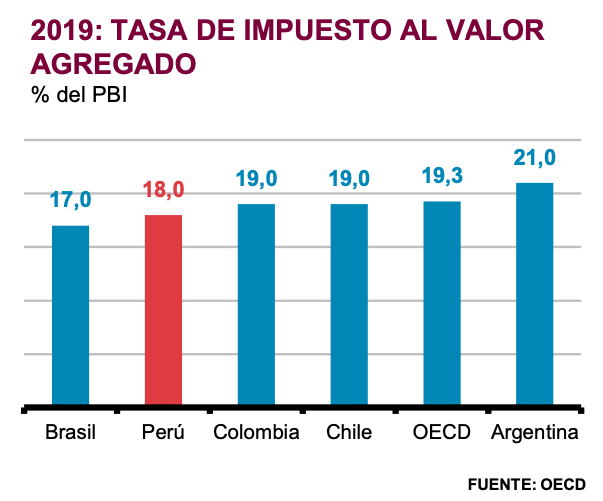

En primer lugar, el incremento del IGV en un punto porcentual. Esto generaría una recaudación neta de devoluciones de 0,4% del PBI. Respecto a otros impuestos el IGV tiene una serie de ventajas, entre las cuales se puede mencionar:

(1) Según Montoro, C. (2016), este nivel minimiza la probabilidad de comprometer la sostenibilidad fiscal, pero depende de la credibilidad de la política fiscal. Por ello es importante tener reglas y un marco institucional sólido. Eso mantendría las tasas de interés bajas.

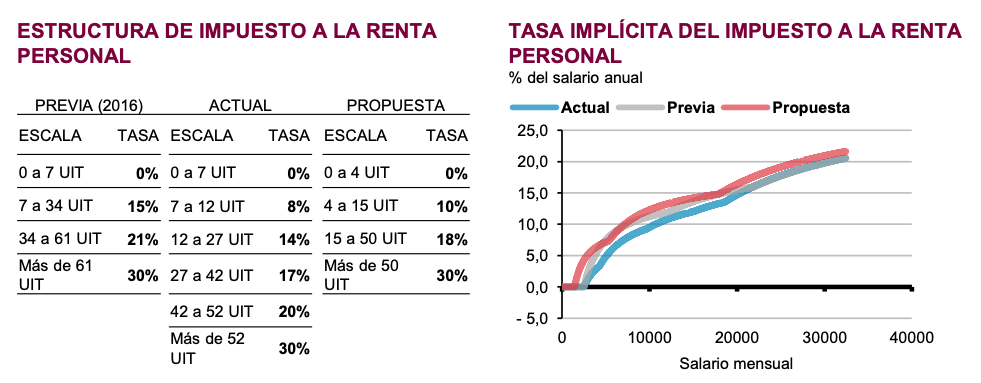

En segundo lugar, la modificación del impuesto a la renta de personas. Esta medida tiene como objetivo hacer más progresivo el impuesto, ampliar la base de contribuyentes y permitir un cruce de información con el IGV. Lo que se plantea es revisar la estructura del impuesto a la renta de personas: regresar a tres escalas, reducir el monto no imponible a 4 UIT y mantener la deducción de 3 UIT sustentada con recibo electrónico (ver primer gráfico inferior). De este modo, aquel trabajador que gana el equivalente a 7 UIT, en la práctica, no pagaría impuestos, como lo hacía hasta el 2016. Esto, en un contexto en el que, en el Perú, el monto no imponible equivale a 2,1 veces el PBI per cápita –el más alto de la región–. Además, esta modificación ampliaría el número de trabajadores que pagan impuesto a la renta –de 8% a 18% de los trabajadores– e incrementaría la tasa implícita. Así, la recaudación tributaria podría incrementarse en cerca de 0,3% del PBI al año.

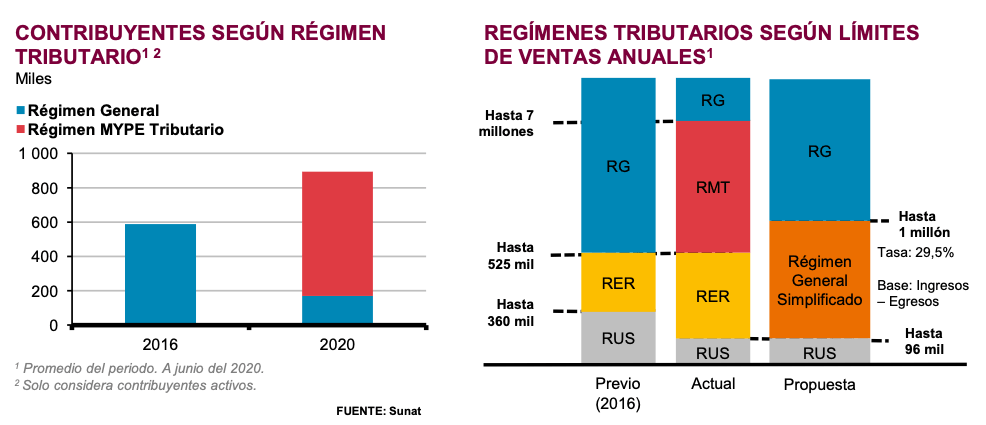

En tercer lugar, la simplificación de los regímenes tributarios para las MYPE. En cuanto al impuesto a la renta de empresas, la comparación internacional indica que la tasa de 29,5% está entre las más altas y la tendencia mundial es a reducirla. Es por ello que no planteamos una modificación en este aspecto. En contraste, donde sí hay una fuerte distorsión es en los regímenes especiales que benefician a las pequeñas y medianas empresas. Con la creación del régimen MYPE tributario, a finales del 2016, se introdujo una fuerte distorsión en el tratamiento tributario y se bajó la carga impositiva a miles de empresas con la esperanza de que las empresas informales se acojan. Sin embargo, en la práctica, se generó un impacto negativo en la recaudación y no se redujo la informalidad.

Actualmente existen tres regímenes especiales: el Régimen Único Simplificado (RUS), el Régimen Especial del Renta (RER) y el Régimen MYPE Tributario. Este último permite un tratamiento especial incluso a empresas que facturan hasta S/7 millones al año, lo que está muy por encima de los regímenes de otros países.

Una simplificación de estos regímenes podría tener un impacto de 0,3% del PBI en la recaudación. Se plantea quedarnos solo con dos regímenes especiales más el Régimen General (RG). Se continuaría con el RUS hasta S/96 mil de ventas anuales, pero se crearía un solo Régimen General Simplificado (RGS) en reemplazo del RER y del MYPE Tributario. A este régimen se acogerían las empresas con ventas anuales menores a S/1 millón; la tasa sería la misma del Régimen General, con lo que se evita la enanización; y se les permitiría llevar una contabilidad simplificada, solo de ingresos y egresos. Con ello, el gasto de capital puede depreciarse al 100% y no se complica la contabilidad, lo que disminuye el costo de cumplimiento.

Por último, si bien hay otras medidas tributarias actualmente en discusión –como el impuesto al patrimonio, a la riqueza o el predial–, no las consideramos por las siguientes razones:

Por un lado, hemos desestimado la creación de un impuesto al patrimonio o a la riqueza porque consideramos que más son los perjuicios que los beneficios que traería esta medida. Teóricamente, este impuesto constituiría una doble imposición sobre la renta, pues la riqueza o patrimonio proviene de la generación de renta a lo largo de la vida, la cual ya ha pagado impuestos. Lo que debería combatirse es la evasión en el impuesto a la renta. Además, en la práctica, este impuesto puede generar una buena recaudación en el corto plazo, pero en el mediano plazo genera desinversión y fuga de capitales hacia países donde no hay este gravamen, afectando el crecimiento económico y sectores específicos como la construcción. Sólo sería efectivo si su imposición es simultánea a nivel global.

Por otro lado, tampoco estamos evaluando el aumento del impuesto predial, que es uno de los más bajos de la región, pero que, siendo un ingreso municipal, se usaría en un mayor gasto y no mejoraría el resultado fiscal. En todo caso, antes de incrementar la tasa del impuesto predial se debería hacer el esfuerzo para levantar catastros urbanos de las ciudades e identificar a todo el universo de posibles contribuyentes.

Si bien el escenario activo, descrito en la sección anterior, permite retomar la sostenibilidad de las cuentas públicas, aún hay espacio para generar mejoras en otros frentes.

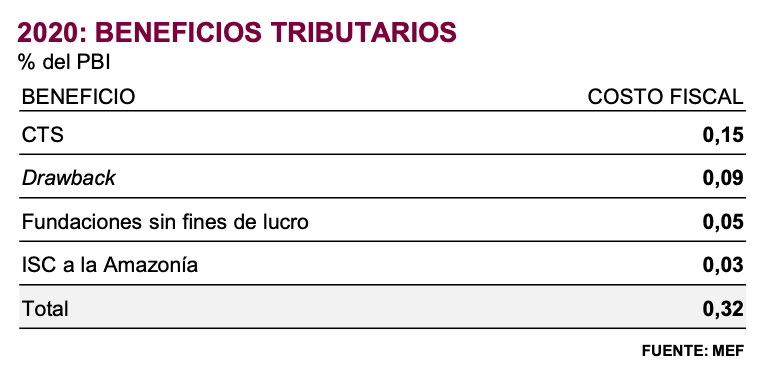

Primero, se pueden reducir algunas exoneraciones tributarias. Nuestro sistema tributario es relativamente simple por la poca cantidad de impuestos, pero extremadamente complejo por la cantidad de exoneraciones que tiene. Sin ánimo de entrar a analizar cada una de las exoneraciones, hay algunas que es claro que no tienen ninguna justificación económica y cuya eliminación nos podría ayudar a elevar la recaudación en 0,3% del PBI.

Si se decidiese eliminar gradualmente estas exoneraciones en dos años a partir del 2023, por ejemplo, terminaríamos el 2030 con activos públicos equivalentes a 7% del PBI (S/25 mil millones más), lo que nos permitiría evitar el riesgo de rollover de la deuda y tener algún espacio fiscal para enfrentar una crisis futura.

Adicionalmente, consideramos que el beneficio tributario al sector agroexportador con una tasa de 15% de impuesto a la renta debería ser temporal. Por ello, proponemos que, a partir del 2031, se eleve la tasa a 29,5%, pero mantenga los beneficios que corresponden al régimen laboral. La agricultura moderna ya es una actividad madura y altamente rentable que no necesita este beneficio sino más bien requiere flexibilidad en el mercado laboral y bajos sobrecostos laborales.

Segundo, hay un amplio espacio para mejorar la administración tributaria. En la etapa post- pandemia el trabajo de la Sunat será aún más retador, pues el cumplimiento tributario será menor con el incremento de la informalidad. De hecho, la previsión de recuperar los niveles de recaudación precrisis –como porcentaje del PBI– ya implica una mejora en la administración tributaria. Sin embargo, hay espacio para incrementar aún más la recaudación, pues los niveles de incumplimiento, tanto en IGV (34,4%) como en impuesto a la renta (49,5%), son de los más altos de la región. En el Perú, ha subsistido la cultura de la evasión porque el riesgo de ser descubierto es bajo, la penalidad no es significativa y no hay capacidad de fiscalización masiva del cumplimiento tributario. Además, la deuda tributaria se judicializa y los procesos de fiscalización demoran mucho.

Para enfrentar este problema y reducir la evasión se necesita apostar por la digitalización del 100% de los documentos tributarios. La digitalización facilita el cruce de información de compras y ventas entre distintas empresas; permite el cruce con otras fuentes de información como los registros públicos y las cuentas bancarias, y simplifica el cumplimiento tributario y la declaración del contribuyente, pues la administración tributaria podría tener los balances de compras y ventas de las empresas en tiempo real y tener una declaración tributaria pre-llenada. Las deducciones sustentadas en el impuesto a la renta tendrían el efecto de aumentar la recaudación por IGV si se usa intensivamente la digitalización.

Así, si continúa la mejora de la administración tributaria, la recaudación podría aumentar en 0,5% del PBI en el segundo quinquenio de esta década (0,1% anual). Esto permitiría reducir el déficit fiscal hasta 0,6% del PBI el 2030 y, manteniendo el mismo nivel de deuda de 40% del PBI, los activos públicos crecerían en S/20 mil millones adicionales, a 9% del PBI.

Tercero, la política más rentable y eficiente para recuperar la sostenibilidad fiscal y para maximizar el bienestar de la población es que retomemos la agenda de reformas para incrementar la productividad, la cual ha dejado de ser un motor de crecimiento. Incrementar la productividad nos da espacio fiscal, genera empleos y mejora salarios.

Lo primero que se necesita para acrecentar la productividad es que los mercados funcionen, tanto el de factores (laboral) como el de productos. Para ello se requiere destrabar y flexibilizar, algo en lo que durante los últimos años hemos retrocedido. En este documento no vamos a detallar las medidas necesarias para aumentar la productividad. Tomemos como supuesto que estas podrían generar un incremento de 1 punto porcentual por año, entre más inversión y productividad. Como consecuencia, se elevaría la proyección de crecimiento de mediano plazo de 2,8% a 3,8% a partir del 2025, pues las ganancias de productividad toman tiempo en madurar. Ello tendría un impacto tremendamente positivo sobre la sostenibilidad fiscal pues, si se produce más, la torta es más grande, y con la misma tasa, se paga más impuestos.

Teniendo en cuenta este mayor crecimiento, se lograría reducir el ratio de deuda sobre PBI a 32% el 2030 y el déficit fiscal convergiría a 0% del PBI. Si además asumimos las ganancias por reducción de exoneraciones y mejora de la administración tributaria descritas previamente tendríamos activos por el equivalente a 9% del PBI y recién ese año recuperaríamos el monto nominal de activos que teníamos en el 2019.

Como se ve a lo largo del documento, recuperar el espacio fiscal que se ha utilizado en la estrategia para enfrentar la pandemia nos tomaría 10 años. Las medidas que tendría que tomar el siguiente Gobierno no son fáciles. El Perú requiere de un pacto fiscal de compromiso con la sostenibilidad del país y con el crecimiento. Se necesita que haya un consenso político para sacar al país adelante.

Lo que estamos mostrando en este documento es que se puede retomar la senda de la sostenibilidad fiscal, que hay espacio para tomar medidas tributarias, para eliminar distorsiones causadas por las exoneraciones y para mejorar la administración tributaria. Este mayor costo que asumiría la sociedad tiene que ser correspondido por gobiernos que se comprometan a usar pulcra y eficientemente los recursos públicos. Pero sobre todo debe haber un compromiso por aplicar reformas procrecimiento que permitirán que este esfuerzo fiscal sea acompañado de más crecimiento, más empleo y menos pobreza.

In the third quarter of 2025, the economy grew by 2.5%, a slower pace than that observed in the first months of the year.

This month, President Dina Boluarte’s cabinet demonstrated resilience in the face of criticism over leaked audio recordings implicating Ministers Eduardo Arana (PCM) and Juan José Santiváñez (Interior).

The Government’s main allies, Fuerza Popular and APP, leveraged the crisis triggered by the murder of 13 mine workers in Pataz to strengthen their influence over ministerial appointments.